|

Artikel laten voorlezen

|

Wanneer korte rentes hoger zijn dan lange rentes, ontstaat een fenomeen dat opvalt in de financiële markten: de omgekeerde rentecurve. Dit patroon wordt door analisten en economen vaak gezien als een belangrijk signaal.

Hoewel een normale rentecurve als ‘gezond’ wordt beschouwd, kan een omgekeerde rentecurve wijzen op zorgen over de economische vooruitzichten. Maar wat betekent dit precies en hoe ontstaat zo’n curve?

In dit artikel leggen we uit wat een rentecurve is, hoe een omgekeerde rentecurve tot stand komt, en welke mogelijke implicaties er zijn. Daarbij houden we het algemeen, zonder te verwijzen naar specifieke marktsituaties of periodes.

Wat is een rentecurve?

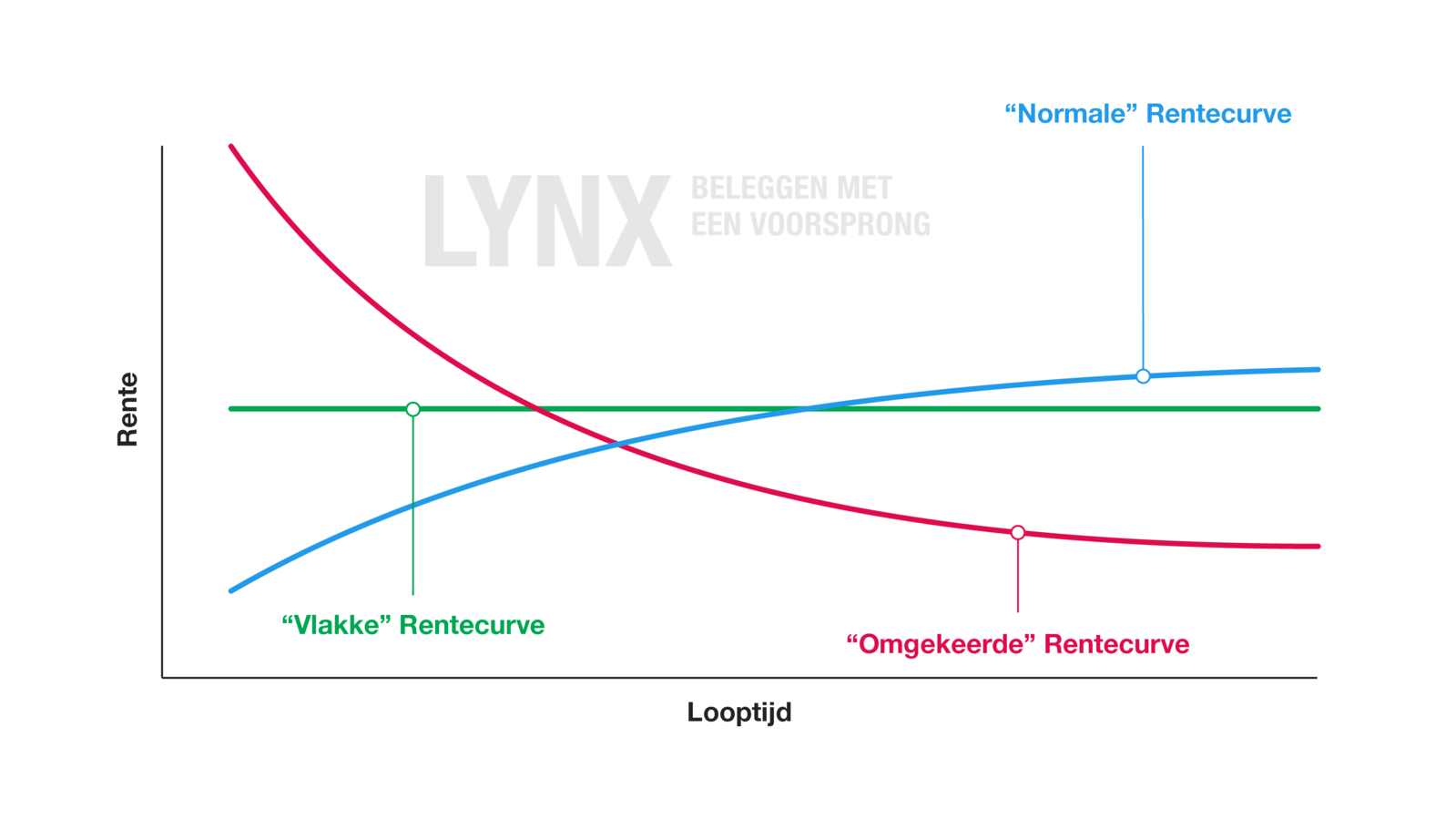

De rentecurve geeft de relatie weer tussen de looptijd van een obligatie en het rendement (de rente) dat beleggers daarvoor ontvangen. Dit wordt meestal grafisch weergegeven, waarbij de horizontale as de looptijd aanduidt en de verticale as het rendement toont. De curve is gebaseerd op staatsobligaties met een vergelijkbare kredietwaardigheid, zoals die van een nationale overheid. Denk hierbij aan de Verenigde Staten, Duitsland of Frankrijk.

Normale, vlakke en omgekeerde rentecurves

Normale rentecurve: Lange looptijden bieden doorgaans een hogere rente dan korte looptijden. Dit komt omdat beleggers gecompenseerd willen worden voor het extra risico van een langere looptijd, zoals inflatie en renterisico.

Vlakke rentecurve: In deze situatie zijn de rentes voor korte en lange looptijden ongeveer gelijk. Dit kan wijzen op onzekerheid of een overgangsfase in het rentebeleid.

Omgekeerde rentecurve: Hier zijn de kortetermijnrentes hoger dan de langetermijnrentes. Dit wordt vaak geïnterpreteerd als een signaal dat de markt op termijn lagere groei of inflatie verwacht.

Hoe ontstaat een omgekeerde rentecurve?

Een omgekeerde rentecurve ontstaat meestal wanneer centrale banken hun beleidsrente verhogen om bijvoorbeeld inflatie te bestrijden. Hierdoor stijgen de rentes op kortlopende obligaties. Tegelijkertijd kunnen beleggers juist meer vraag hebben naar langlopende obligaties, omdat zij verwachten dat de economische groei zal vertragen. Die hogere vraag drukt de lange rente omlaag. Het verschil tussen kort en lang keert om.

Wat betekent een omgekeerde rentecurve?

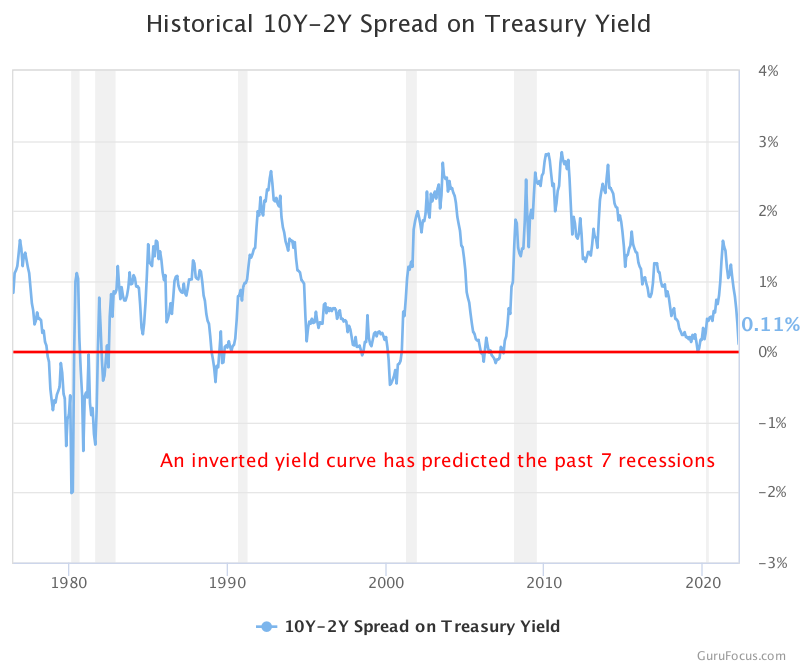

Een omgekeerde rentecurve wordt in de praktijk vaak beschouwd als een economische vertrouwensindicator. De markt “prijs in” dat economische groei zal vertragen, of dat er mogelijk zelfs een recessie volgt. Let wel: het gaat hierbij om een signaal, niet om een garantie.

Recessie-indicatie

Historisch gezien is een omgekeerde curve meermaals voorafgegaan aan een economische krimp, maar de timing en de ernst daarvan variëren sterk. Een omgekeerde rentecurve is dus geen directe voorspelling, maar eerder een indicatie van veranderende marktverwachtingen.

Voor- en nadelen van een omgekeerde rentecurve

Voordelen

Aantrekkelijkheid van lange obligaties: Voor risicomijdende beleggers kunnen langlopende obligaties aantrekkelijk worden als veilige haven, vooral als men lagere economische groei verwacht.

Vertrouwenssignaal voor lange rente: Lage langetermijnrentes kunnen duiden op vertrouwen in afkoelende inflatie op de lange termijn.

Lagere financieringskosten op lange termijn: Overheden en bedrijven kunnen profiteren van lagere rentetarieven bij het uitgeven van langlopende obligaties.

Nadelen

Beleggerssentiment kan verslechteren: Een omgekeerde curve wordt psychologisch vaak gezien als een negatief teken, wat invloed kan hebben op beleggersvertrouwen.

Verhoogde onzekerheid over economische groei: De omgekeerde curve wijst vaak op een verwachte groeivertraging of recessie.

Beperkte stimulans voor banken: Banken lenen doorgaans op korte termijn en verstrekken leningen op lange termijn. Een omgekeerde curve drukt op hun winstmarges en kan kredietverlening afremmen.

Tot slot: hoe kijkt de markt hiernaar?

Beleggers, economen en beleidsmakers volgen de rentecurve nauwlettend omdat deze iets zegt over het verwachte economische klimaat. Een omgekeerde curve nodigt uit tot reflectie over de toekomstige groei, inflatie en renteontwikkelingen. Hoewel het verleden aantoont dat zo’n omkering vaak voorafging aan een recessie, is het belangrijk te onderstrepen dat dit geen automatische voorspelling is.