Geschatte leestijd: 9 minuten

In dit artikel bespreken we het verschil tussen historische en implied volatility. Daarnaast behandelen we begrippen zoals volatility skew, term structure, volatility smile en implied volatility rank. Deze concepten spelen een rol bij het analyseren van prijsbewegingen in optiemarkten.

Bent u op zoek naar een broker om opties te handelen, klik dan hier.

Opties zijn complexe financiële instrumenten en brengen aanzienlijke risico’s met zich mee. Beleggers moeten zorgvuldig overwegen of ze geschikt zijn voor hun beleggingsdoelstellingen en risicobereidheid. Beleggers moeten ook hun kennis van de optiemarkt en verschillende strategieën vergroten voordat ze beginnen met handelen in opties.

Uitleg historische volatiliteit (HV)

De historische volatiliteit toont de gerealiseerde koersbewegingen van een onderliggende waarde in het verleden. In het TWS Handelsplatform wordt standaard een periode van 30 handelsdagen gehanteerd, omgerekend naar jaarbasis.

De historische volatiliteit zegt dus iets over het verleden en niet direct iets over de toekomst. Alsnog is het belangrijk om te zien hoe de koersontwikkelingen in de afgelopen periode zijn geweest. Dit vormt in veel gevallen namelijk de leidraad voor de verwachte toekomstige koersontwikkelingen.

De onderstaande grafiek toont de AEX-index met daaronder een weergave van de historische volatiliteit. Wat mogelijk als eerste opvalt, is dat de historische volatiliteit wordt weergegeven als percentage. Dit is de gerealiseerde beweging van de afgelopen 30 dagen omgerekend op jaarbasis. De beweging in de afgelopen 30 handelsdagen is daarmee omgerekend op jaarbasis uitgekomen op ongeveer 23,8%. Eind maart 2022, toen de uitslagen nog aanzienlijk groter waren, kwam de volatiliteit uit boven de 28%. Daarentegen was het in september 2021 juist relatief rustig op de financiële markten, waarmee de volatiliteit op ongeveer 11% stond.

Dat de volatiliteit in september op 11% bedroeg, heeft verder geen directe voorspellende waarde over de markt. Het is enkel een weergave van hoe beweeglijk de AEX in die periode daarvoor is geweest.

Hoewel deze data geen directe voorspellende waarde heeft, biedt het wel context. Een periode met lage volatiliteit wordt vaak gevolgd door een periode waarin ook de verwachte beweeglijkheid (implied volatility) laag is. In de praktijk blijkt er vaak een positieve correlatie te bestaan tussen HV en IV.

Wat is implied volatility (IV)?

Waar de historische volatiliteit echter betrekking heeft op het verleden, is de implied volatility de verwachting van de toekomst. In het Black-Scholes optiemodel is de implied volatility de ontbrekende variabele. De andere variabelen, waaronder de koers van de onderliggende waarde, de looptijd van de optie, de uitoefenprijs en de rente, zijn gegeven.

Aan de hand van de implied volatility wordt de prijs van een optie bepaald. Dit is de verwachte beweeglijkheid van de onderliggende waarde tot expiratiedatum. Overigens is er nog één variabele die niet vast staat, namelijk de verwachte dividenden. In grote lijnen staat dit uiteraard vast, al kan een verhoging of verlaging van het dividend van grote invloed zijn op de optiepremies.

De implied volatility is dus cruciaal voor het prijzen van opties. Deze waarde wordt door de markt bepaald. Daarmee bedoelen we dat het onder andere een kwestie van vraag en aanbod is. Is er vanuit de markt veel vraag naar bijvoorbeeld putopties, dan neemt de implied volatility van deze opties toe. De prijs van de opties zal namelijk stijgen naarmate de vraag groot is. Uiteindelijk zijn het market makers die continu prijzen van opties afgeven. Zij zijn de liquidity providers die bied- en laatkoersen op het scherm laten zien en daarmee de implied volatility van de opties bepalen.

Volatiliteit als percentage

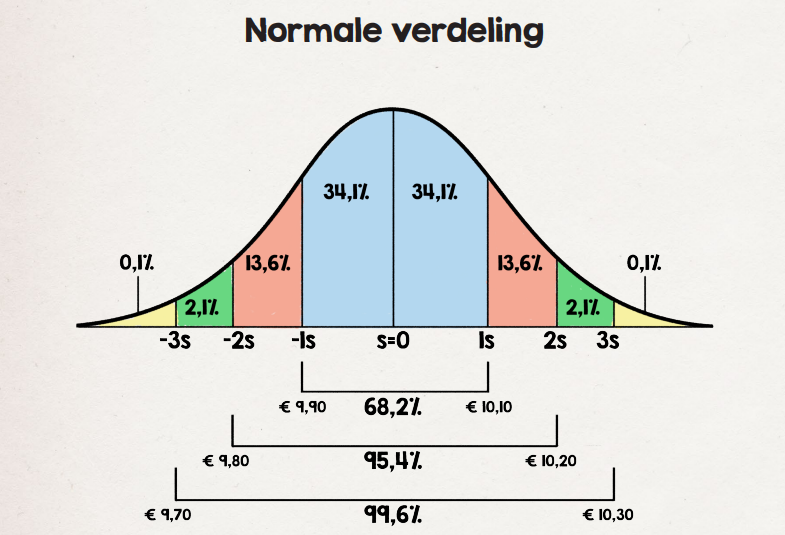

Zowel HV als IV worden doorgaans op jaarbasis weergegeven. Voor dagbasis wordt dit omgerekend via de wortel van het aantal handelsdagen (bijvoorbeeld √256 ≈ 16). Een IV van 16% komt daarmee overeen met ongeveer 1% verwachte dagelijkse beweging, uitgaande van een normale verdeling.

Interpretatie van de implied volatility

De implied volatility van een optie is een weergave van de verwachte beweeglijkheid van de onderliggende waarde tot expiratiedatum van de optie. Bij een implied volatiliteit van 16% bedraagt de volatiliteit op dagbasis 1%. Dit is gebaseerd op één standaarddeviatie. Dit houdt in dat 68,2% (tweemaal 34,1%, omdat de beweging zowel positief als negatief kan uitpakken) van de handelsdagen een beweging van 1% of minder wordt verwacht. Voor de overige 31,8% van de handelsdagen worden grotere uitslagen verwacht. Dit is eenvoudig uit te leggen aan de hand van de onderstaande normale verdeling.

Op basis van de normale verdeling is de verwachting dat op 27,2% (tweemaal 13,6%) van de handelsdagen, de beweging tussen één en twee keer de standaarddeviatie zal zijn. In dit voorbeeld komt dat neer op een beweging tussen de 1% en 2% en de -1% en -2%. Op 4,2% (tweemaal 2,1%) van de handelsdagen wordt een beweging tussen de 2% en 3% of -2% en -3% verwacht van de aandelenkoers. Tot slot wordt op 0,2% van de handelsdagen een beweging groter dan 3% of -3% verwacht.

Als voorbeeld nemen we een aandeel dat noteert op € 10, waarbij de at-the-money calloptie een volatiliteit heeft van 16%. In het bovenstaande plaatje is te zien dat de optie is geprijsd met een verwachte zekerheid van ruim 99% dat de koers van het aandeel bij het slot van de volgende handelsdag tussen € 9,70 en € 10,30 noteert.

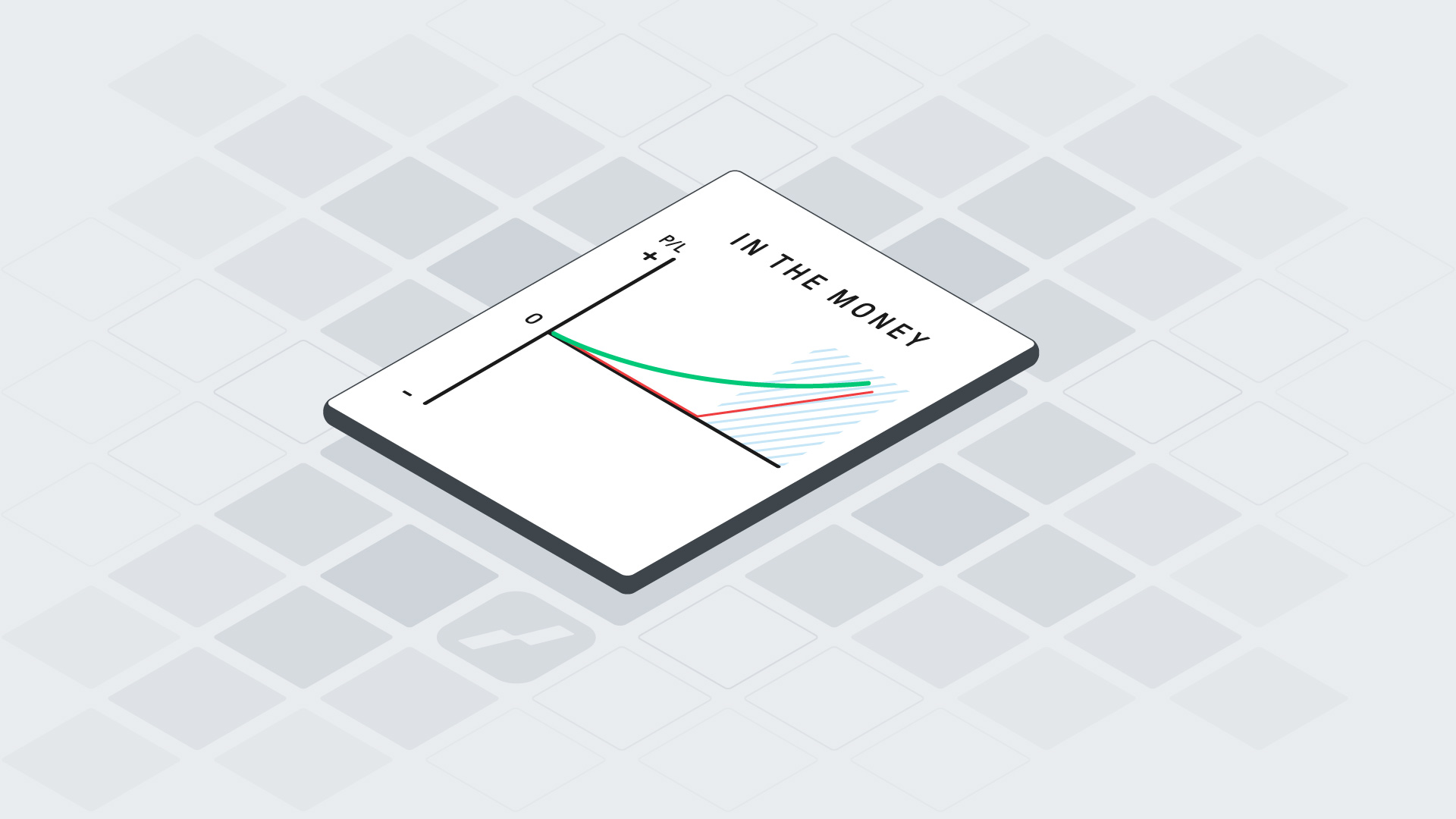

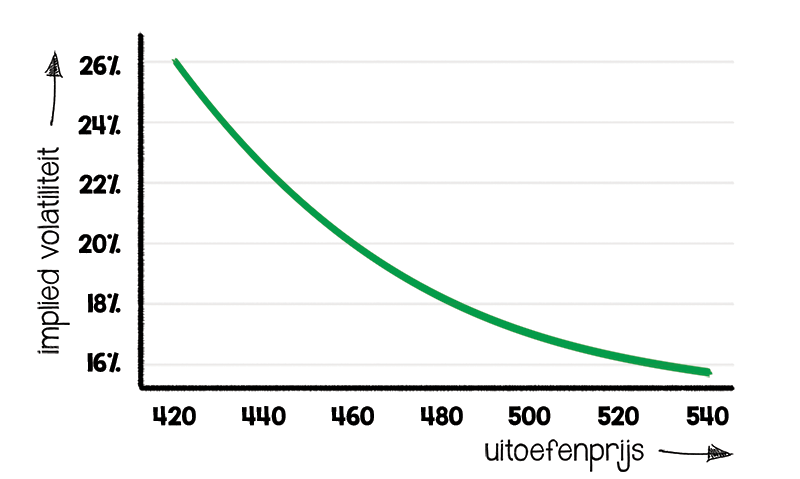

Volatility skew

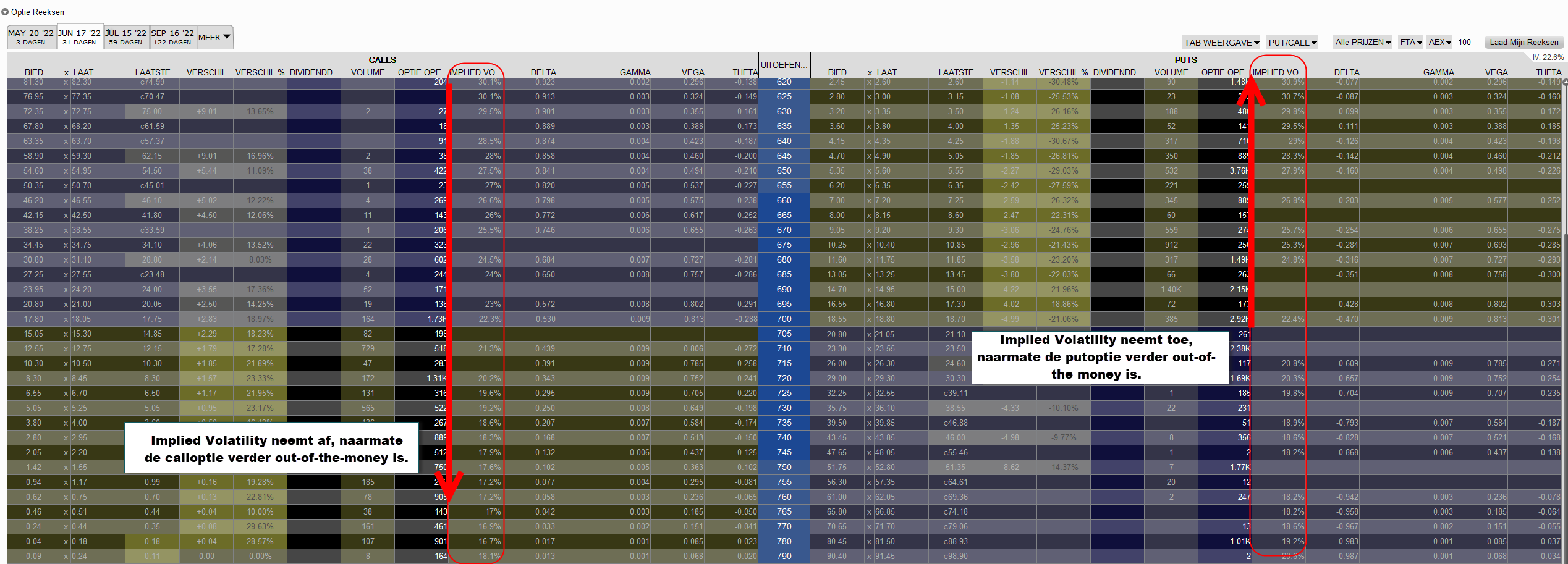

Opties met eenzelfde looptijd en een verschillende uitoefenprijs worden niet aan de hand van dezelfde implied volatility geprijsd. Daarmee wordt bedoeld dat de opties onderling gewaardeerd worden tegen een verschillende hoeveelheid van beweeglijkheid. Zo wordt een at-the-money putoptie over het algemeen tegen een lagere implied volatility geprijsd dan een out-of-the-money putoptie. Dit fenomeen, ontstaan na de crash in 1987, wordt omschreven als de volatility skew.

Voor een optiebelegger is het belangrijk om te begrijpen wat het gevolg is van de volatility skew bij het maken van handelsbeslissingen. Wanneer out-of-the-money putopties geprijsd worden tegen een hogere implied volatility, dan zijn deze opties relatief duur tegenover bijvoorbeeld at-the-money putopties.

Out-of-the-money putopties met een relatief hoge implied volatility worden in de praktijk regelmatig vergeleken met een verzekering. Hoewel de kans op een extreme gebeurtenis zoals een sterke koersdaling klein kan zijn, kunnen de gevolgen aanzienlijk zijn. In dergelijke scenario’s worden deze opties door sommige beleggers overwogen als onderdeel van een strategie die gericht is op het beperken van verliezen binnen een portefeuille. Dit illustreert hoe marktverwachtingen en risicoperceptie invloed kunnen hebben op de prijsstelling van opties met verschillende uitoefenprijzen.

Term structure

Waar de volatility skew het verschil in implied volatility per optie met eenzelfde expiratiedatum weergeeft, geeft de term structure het verschil in implied volatility weer per optie met dezelfde uitoefenprijs en verschillende expiratiedata.

Opties met dezelfde uitoefenprijzen en verschillende expiratiedata hebben een verschil in implied volatility en worden hierdoor anders geprijsd. Dit effect is voornamelijk te verklaren aan hoe de markt beweging in de onderliggende waarde op basis van toekomstige gebeurtenissen inschat. Zo is het gangbaar dat de implied volatility toeneemt richting de kwartaalcijfers. Nadat de markt de cijfers heeft ontvangen en de koersbeweging is geweest, neemt de implied volatility weer af.

Voor kortlopende opties beweegt de implied volatility meer dan bij langer lopende opties. De term structure van de volatiliteit geeft daarmee de relatie weer van de implied volatility en de looptijd tot expiratie. Op deze manier interpreteren optiehandelaren of bepaalde optiemaanden goedkoop of juist duur zijn. Zo is het niet ongebruikelijk dat de zomermaanden tegen lagere implied volatility worden geprijsd dan bijvoorbeeld september en oktober. Het is in de zomer over het algemeen rustig op de financiële markten en de verwachte koersuitslagen zijn daarmee kleiner.

De onderstaande tabel toont de implied volatility van at-the-money AEX opties voor expiratiedata van 10 – tot 100 dagen. In dit fictieve scenario is de implied volatility sterk opgelopen. Over een langere periode is de verwachting dat de beweeglijkheid iets afneemt en dat de markten in rustiger vaarwater terecht komen.

| Expiratie | Implied volatility |

| 10 dagen | 19,55% |

| 40 dagen | 19,73% |

| 70 dagen | 18,10% |

| 100 dagen | 17,58% |

Tijdens schokken loopt de implied volatility het snelst op bij de kortst lopende opties. Hoe korter een optie loopt, des te groter is de invloed van de huidige marktbeweging op de implied volatility van de optie aangezien de expiratiedatum het dichtst bij ligt. De implied volatility geeft de verwachte beweging weer tot expiratiedatum en wanneer de looptijd nog kort is, heeft een onverwachte beweging het meeste invloed op de implied volatility.

In sommige jaren is vooral het omgekeerde beeld zichtbaar. De opties met de kortste looptijd worden in deze situatie geprijsd tegen de laagste volatiliteit, terwijl de langer lopende opties een hogere volatiliteit hebben. De beurs beweegt dan vaak langzaam omhoog met van tijd tot tijd neerwaartse bewegingen.

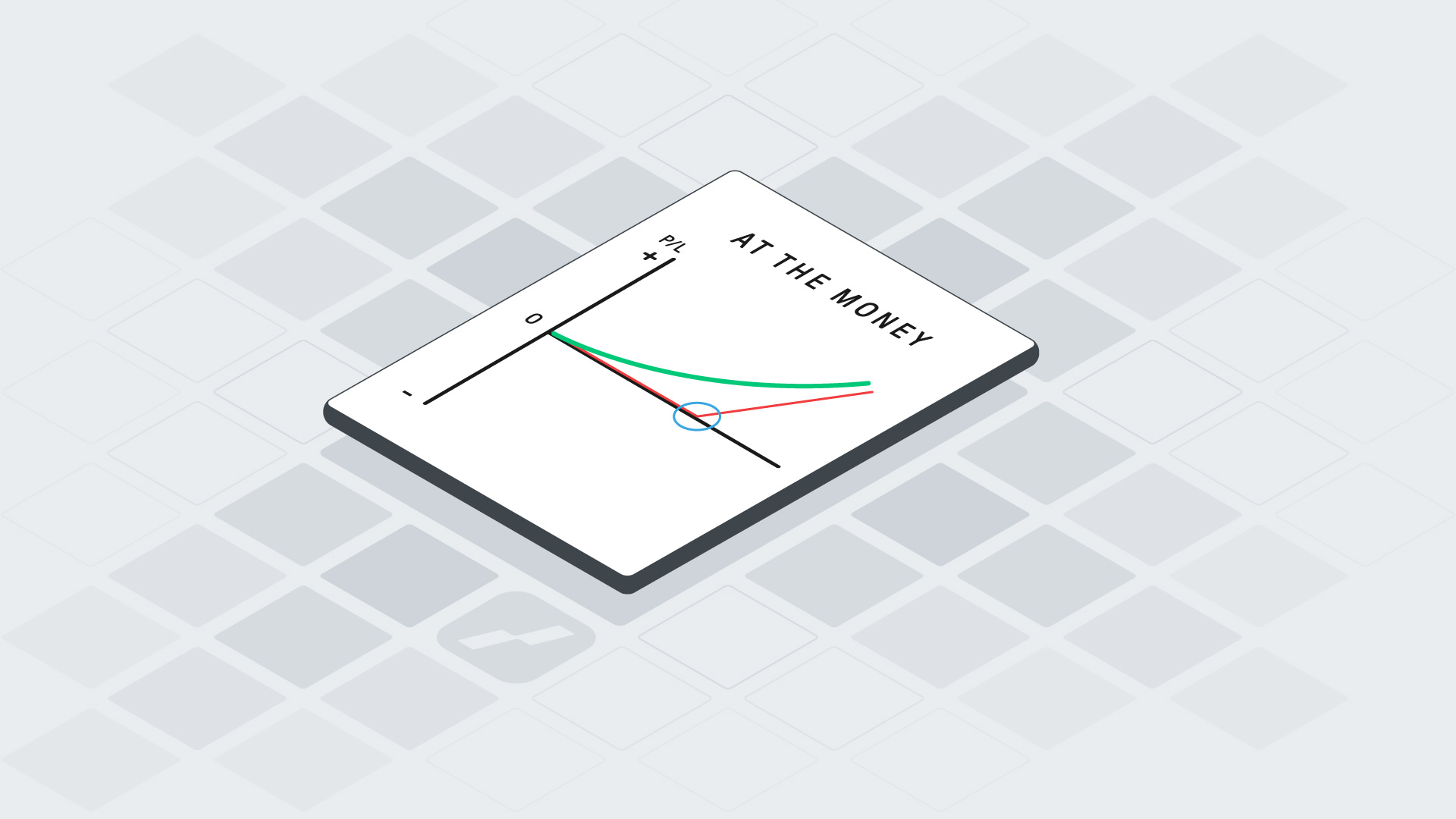

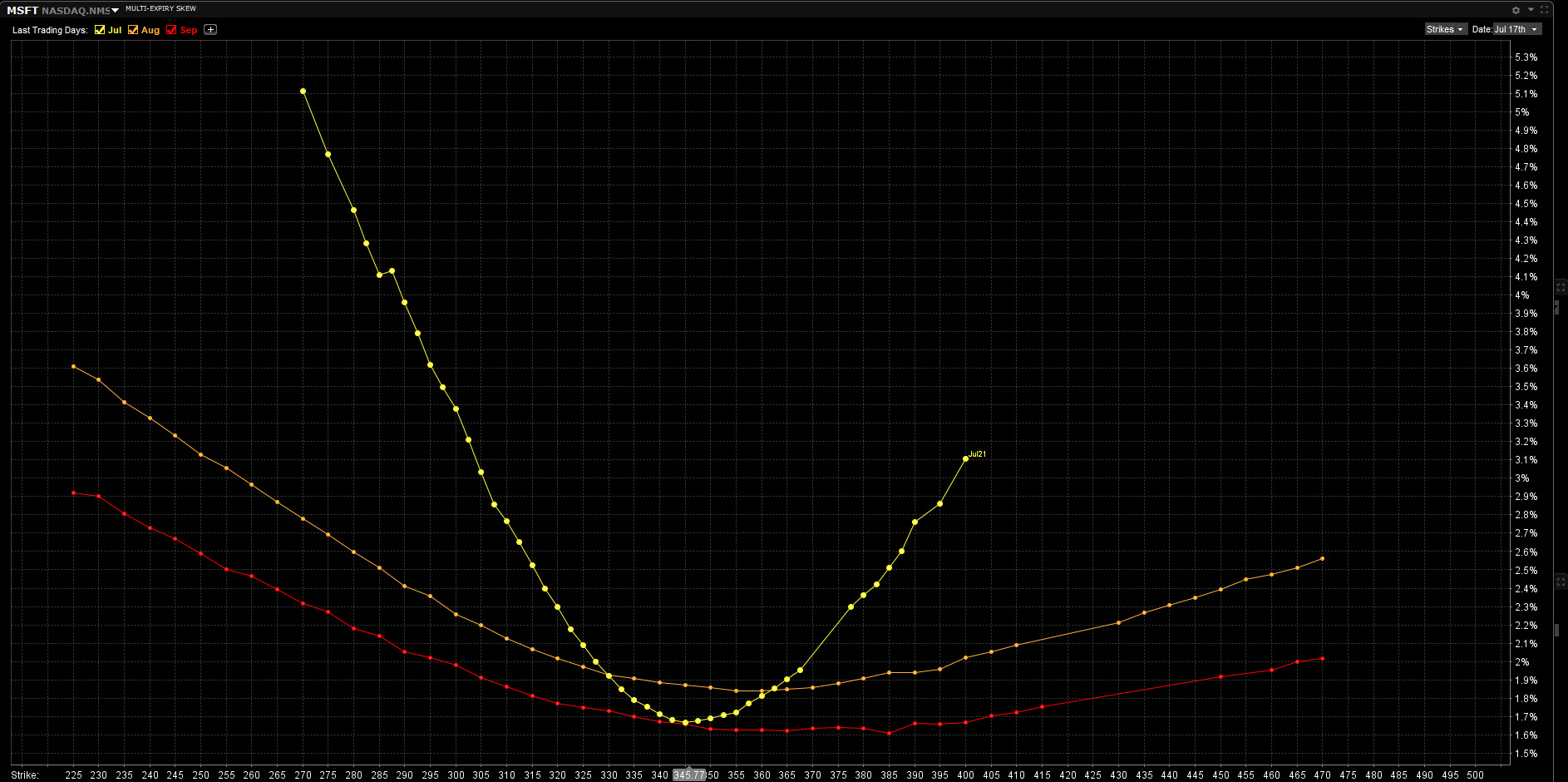

Volatility smile

Een concept dat nauw verwant is aan dat van de volatility skew is de volatility smile. Het is een situatie waarbij de at-the-money opties een lagere implied volatility hebben dan de out-of-the money en in-the-money opties. In deze situatie neemt de implied volatility van puts en calls toe naarmate de uitoefenprijs verder afwijkt van de huidige prijs van de onderliggende waarde. Dit wordt getoond in de onderstaande grafiek waar we kunnen zien dat de volatiliteit van juli, augustus en september afnemen naarmate ze dichter bij de at-the-money strike komen en toenemen naarmate ze zich verder van de at-the-money strike bewegen. We spreken van een volatility smile door de vorm die de grafiek weergeeft.

Wat het fenomeen van de volatility smile kan verklaren, is het feit dat op de aandelenmarkt de meeste beleggers long posities aanhouden. Als ze hun posities willen beschermen met behulp van optiestrategieën kan gegrepen worden naar een protective put en de covered call. De protective put zal in de meeste gevallen gepaard gaan met de aankoop van een put optie die niet at-the-money is. Het verkopen van een covered call gaat gepaard met de verkoop van een call die niet at-the-money is.

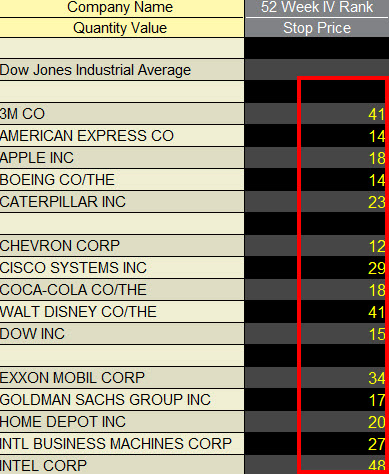

Implied volatility rank

De IV-rank oftewel implied volatility rank is een meting die de huidige implied volatility van een bepaalde onderliggende waarde weergeeft ten opzichte van de implied volatility van de afgelopen 52 weken. Als de implied volatility rank gelijk is aan nul dan betekent dit dat het huidige niveau van de implied volatility het laagste niveau heeft bereikt van het afgelopen jaar. Als de implied volatility rank gelijk is aan 100, betekent dit dat de implied volatility het hoogste niveau heeft bereikt van het afgelopen jaar.

De implied volatility rank (IVR) geeft inzicht in hoe de huidige implied volatility zich verhoudt tot de historische niveaus van het afgelopen jaar. Een hogere IVR wijst erop dat de huidige implied volatility relatief hoog is ten opzichte van het afgelopen jaar, terwijl een lage IVR juist een relatief laag niveau aangeeft. Deze informatie kan worden gebruikt om beter te begrijpen hoe de markt de verwachte beweeglijkheid van een instrument inschat, wat voor sommige beleggers een rol kan spelen bij het evalueren van verschillende optiestructuren.

Conclusie

Zowel historische als implied volatility spelen een belangrijke rol bij de analyse van optiemarkten. Waar historische volatiliteit inzicht geeft in de gerealiseerde beweeglijkheid uit het verleden, weerspiegelt implied volatility juist de verwachtingen van beleggers over toekomstige prijsfluctuaties. Begrippen als volatility skew, term structure, volatility smile en implied volatility rank helpen om deze dynamiek beter te begrijpen en te duiden binnen verschillende marktomstandigheden.

Het interpreteren van volatiliteit vraagt om een combinatie van marktanalyse, statistisch inzicht en begrip van optiemodellen. Door deze concepten op de juiste manier toe te passen, kunnen beleggers hun kennis van optiestrategieën verdiepen en beter geïnformeerde keuzes maken binnen hun eigen beleggingsproces.