|

Artikel laten voorlezen

|

Geschatte leestijd: 10 minutes

Een obligatie is een belangrijk beleggingsinstrument en vormt een vast onderdeel van menig goed gespreide beleggingsportefeuille. Beleggers gebruiken obligaties vanwege de hoge zekerheid van bepaalde inkomsten en de terugbetaling van de inleg na een bepaalde periode.

Als u op zoek bent naar een veelzijdige broker waarbij u in verschillende producten kunt handelen, klik dan hier.

- Wat zijn obligaties?

- Welke soorten obligaties zijn er?

- Verschillende typen obligaties

- Hoe werken obligaties precies?

- Obligatiekoers berekenen

- Factoren die de rente van een obligatie bepalen

- Factoren die de prijs van een obligatie bepalen

- Rendement op obligaties

- Obligaties als onderdeel van een goed gediversifieerde portefeuille

- Beleggen in obligaties via LYNX

Wat zijn obligaties?

Obligaties zijn schuldpapieren uitgegeven door een overheid, bedrijf of andere entiteit. Ze vertegenwoordigen een lening waarbij de uitgever zich verbindt om rente te betalen aan de houder gedurende een bepaalde periode en om de hoofdsom terug te betalen op de vervaldatum. Als u een obligatie koopt, leent u dus geld uit aan de overheid of een onderneming en in ruil daarvoor krijg u een verhandelbaar schuldbewijs.

Obligaties zijn schuldbewijzen uitgegeven door een instelling, vaak een overheid of bedrijf, waarbij de uitgever belooft het geleende bedrag terug te betalen met rente na een vastgestelde periode.

In tegenstelling tot aandelen wordt u met een obligatie in bezit geen mede-eigenaar van de uitgevende instelling. Dit schuldbewijs geeft de houder daarvan wel recht op een vergoeding. De vergoeding voor het uitlenen van geld, de rente, wordt meestal periodiek (bijvoorbeeld jaarlijks) uitgekeerd en wordt couponrente genoemd. Op de vervaldatum ontvangt u de oorspronkelijke investering terug. Obligaties bieden in zekere zin stabiliteit en voorspelbaarheid in vergelijking met aandelen. De looptijd van obligaties varieert van 1 tot 99 jaar.

- Nominale Waarde: De oorspronkelijke waarde van de obligatie, ook wel de hoofdsom genoemd. Dit is het bedrag dat de uitgever belooft terug te betalen bij de vervaldatum.

- Couponrente: De jaarlijkse rente die de uitgever betaalt aan de houder van de obligatie, uitgedrukt als een percentage van de nominale waarde.

- Looptijd: De periode gedurende welke de obligatie wordt uitgegeven en waarin de rente wordt betaald. Aan het einde van de looptijd wordt de nominale waarde terugbetaald.

Welke soorten obligaties zijn er?

Obligaties worden doorgaans gezien als beleggingen met een laag risico. Toch is niet iedere obligatie hetzelfde. Want er zijn ook obligaties met een hoger risico op wanbetaling. Vaak staat hier een hogere coupon tegenover.

Overheidsobligaties:

- Uitgegeven door nationale overheden.

- Bijvoorbeeld Amerikaanse staatsobligaties (US Treasuries).

Bedrijfsobligaties:

- Uitgegeven door bedrijven om kapitaal aan te trekken.

- Risicovoller dan overheidsobligaties, maar bieden vaak hogere rendementen.

Municipal obligaties:

- Uitgegeven door lokale overheden.

- Gebruikt voor financiering van projecten op gemeentelijk niveau.

High-Yield obligaties:

- Ook wel “junk bonds” genoemd, hebben een hoger risico op wanbetaling, maar bieden hogere coupons.

Emerging market debt:

- Obligaties van overheden, instellingen of bedrijven uit opkomende markten.

Asset Backed Securities:

- Obligaties met een (zakelijk) onderpand.

Verschillende typen obligaties

Achtergestelde obligaties:

Achtergestelde obligaties zijn obligaties waarbij in geval van faillissement van de uitgevende instelling, de houders van deze obligaties pas worden terugbetaald nadat de schuldeisers met een hogere prioriteit zijn voldaan. Ze hebben doorgaans een hoger rendement om het extra risico te compenseren.

Converteerbare obligaties:

Converteerbare obligaties zijn hybride effecten die de houder het recht geven om de obligatie om te zetten in een bepaald aantal aandelen van de uitgevende onderneming. Ze bieden een combinatie van vastrentend inkomen met potentieel voor kapitaalwinst.

Inflation-linked obligaties:

Deze obligaties zijn ontworpen om te beschermen tegen inflatie. De hoofdsom en de rente worden aangepast aan de inflatie, waardoor de reële waarde behouden blijft.

Groene obligaties:

Dit zijn obligaties uitgegeven om milieuvriendelijke projecten te financieren. Ze worden steeds populairder vanwege de groeiende aandacht voor duurzaam beleggen.

Zero-coupon obligaties:

Deze obligaties betalen geen periodieke rente, maar worden uitgegeven tegen een aanzienlijke korting op de nominale waarde. De winst wordt gemaakt door het verschil tussen de aankoopprijs en de nominale waarde bij aflossing.

Hoe werken obligaties precies?

Het is nu tijd om wat meer de diepte in te gaan. Obligaties zijn zoals gezegd leningen die worden uitgegeven door overheden of bedrijven. Deze obligaties hebben een nominale waarde, het bedrag dat bij aflossing weer wordt terugbetaald. Deze waarde is het totale bedrag dat de overheid of het bedrijf wil verzamelen. Dit totaalbedrag wordt opgeknipt in kleinere delen, dat zijn de coupures. Dit zijn de eenheden waarin u de obligaties op de beurs kunt verhandelen.

De koersen worden vaak uitgedrukt in een percentage (bijvoorbeeld 105%) van de nominale waarde. Als de koers exact gelijk is aan de nominale waarde dan is deze 100%, dit ook wel ‘a pari’ genoemd. De obligatie is onder pari als de beurskoers onder de 100% is, en boven pari als deze boven de 100% noteert. Aan het einde van de looptijd noteert een obligatie altijd a pari (100%).

Obligatiekoers berekenen

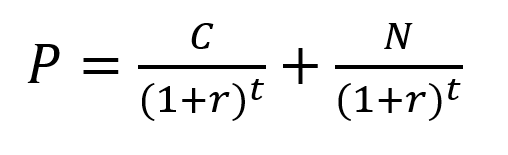

De prijs van een obligatie kan worden berekend met behulp van de volgende formule:

Waarbij:

- P: De huidige prijs van de obligatie.

- C: De jaarlijkse coupon.

- r: De rentevoet per periode.

- t: Het aantal perioden tot de vervaldatum.

- N: De nominale waarde van de obligatie.

De eerste term in de formule vertegenwoordigt de contante waarde van de couponbetalingen, en de tweede term vertegenwoordigt de contante waarde van de nominale waarde bij vervaldatum. Deze formule helpt beleggers bij het berekenen van de prijs van een obligatie op een bepaald moment in de tijd, gegeven de couponrente, rentevoet en looptijd.

Factoren die de rente van een obligatie bepalen

1. Marktrente:

De huidige rentestand in de markt is een van de belangrijkste factoren die de rente op een obligatie beïnvloedt. Als de marktrente stijgt, dalen de prijzen van bestaande obligaties om competitief te blijven.

2. Kredietwaardigheid van de uitgever:

Hoe hoger het kredietrisico van de uitgever, hoe hoger de rente die zij moeten bieden om investeerders aan te trekken. Bedrijfsobligaties hebben doorgaans een hogere rente dan overheidsobligaties vanwege het hogere risico.

3. Looptijd van de obligatie:

Langlopende obligaties hebben doorgaans een hogere rente dan kortlopende, omdat ze investeerders vergoeden voor het lang vasthouden van het kapitaal.

4. Economische omstandigheden:

In een sterke economie kunnen rentes stijgen, terwijl in een zwakke economie de rentes eerder zullen dalen.

5. Inflatieverwachtingen:

Bij verwachte hoge inflatie zullen investeerders een hogere rente eisen om de koopkracht van hun geld te behouden.

6. Liquiditeit van de obligatie:

Makkelijk verhandelbare obligaties hebben doorgaans een lagere rente, terwijl minder liquide obligaties een hogere rente bieden.

Factoren die de prijs van een obligatie bepalen

Indien u uw obligatie vóór de einddatum verkoopt, krijgt u daar uiteraard direct geld voor. De hoogte van dat bedrag is afhankelijk van de rente op de kapitaalmarkt. Hoe lager de rente, hoe hoger de waarde van uw obligaties. Het is belangrijk om te onthouden dat de waarde van een obligatie en de rente onlosmakelijk aan elkaar verbonden zijn. Deze twee variabelen bewegen omgekeerd evenredig. Dat wil zeggen dat de obligatie in waarde stijgt indien de rente daalt. Als de rente dus stijgt zal de waarde van de obligatie juist dalen om dit verschil te compenseren.

Daarnaast is het belangrijk om te onthouden dat (in een normale markt) de obligaties die een langere looptijd hebben harder zullen dalen of stijgen wanneer de marktrente daalt of stijgt dan een obligatie met een korte looptijd. Naarmate de vervaldatum van een obligatie dichterbij komt, neemt de rentegevoeligheid namelijk af. Een 2-jaars obligatie heeft dus een lagere rentegevoeligheid dan 10-jaars schuldpapier dat net uitgegeven is.

De combinatie van coupon en looptijd wordt ‘duration’ genoemd. De duration is een belangrijke maatstaf voor het renterisico van een obligatie. Hoe langer de duration, des te gevoeliger de koers van die obligatie is voor een verandering van de rentestand.

Praktijkvoorbeeld obligaties

Bovenstaande klinkt misschien ingewikkeld, maar aan de hand van een voorbeeld lichten we dit toe. Zodra de rente op een obligatie stijgt zal de obligatiekoers in waarde dalen. Er zijn dan namelijk betere obligaties te krijgen met een hogere couponrente. Als u een obligatie had gekocht die 4% rente betaalt, maar de rente stijgt naar de 5%, dan wordt het lucratiever om in nieuwe staatsleningen te beleggen tegen 5% dan in obligaties die maar 4% geven.

Op het einde van de rit krijgt de obligatiehouder zijn inleg altijd ‘a pari’ weer terugbetaald. Als de marktrente in tussentijd echter is gestegen van 4% naar 5%, dan zal de koers van de obligatie tijdelijk onder de nominale waarde dalen, zodat een nieuwe eigenaar van deze obligatie ook ongeveer op 5% rendement zal uitkomen.

Rendement op obligaties

Het rendement dat beleggers behalen op obligaties bestaat uit twee componenten: de couponrente en de koerswinst of -verlies bij verkoop. Het couponrendement is het jaarlijkse rentepercentage dat de obligatie uitkeert op basis van de nominale waarde. Als een belegger een obligatie koopt en deze tot de vervaldatum aanhoudt, ontvangt hij de couponbetalingen en krijgt hij zijn oorspronkelijke investering terug.

Het totale rendement op een obligatie is echter ook afhankelijk van de prijs waartegen de obligatie wordt gekocht of verkocht op de secundaire markt. Als de marktprijs van een obligatie hoger is dan de nominale waarde, leidt dit tot een kapitaalverlies als de obligatie tot vervaldatum wordt aangehouden. Omgekeerd kan de aankoop van een obligatie onder de nominale waarde leiden tot een kapitaalwinst als deze tot vervaldatum wordt aangehouden.

Risico’s van obligaties

Hoewel obligaties vaak als minder risicovol worden beschouwd dan aandelen, zijn er nog steeds enkele belangrijke risico’s waarmee beleggers rekening moeten houden.

Rentevoetrisico is het risico dat ontstaat doordat obligatieprijzen en marktwaarderingen omgekeerd evenredig zijn aan de rentestand. Als de rente stijgt, dalen de prijzen van bestaande obligaties, wat verlies voor houders kan betekenen als ze de obligaties vóór de vervaldatum willen verkopen.

Kredietrisico is het risico dat de uitgevende partij haar schuldverplichtingen niet nakomt. Bedrijfsobligaties hebben doorgaans een hoger kredietrisico dan staatsobligaties, en beleggers kunnen een hogere rente (spread) verwachten als compensatie voor dit risico.

Inflatierisico kan de koopkracht van de toekomstige obligatiebetalingen verminderen dat heet inflatierisico. Beleggers moeten er rekening mee houden dat de reële (gecorrigeerd voor inflatie) rendementen op obligaties kunnen variëren.

Obligaties als onderdeel van een goed gediversifieerde portefeuille

Obligaties kunnen een waardevolle toevoeging zijn aan een goed gediversifieerde portefeuille. Ze bieden stabiliteit en kunnen dienen als bescherming tegen marktvolatiliteit. De juiste mix van aandelen en obligaties is afhankelijk van individuele doelen en risicotolerantie.

60/40 portefeuille

De 60/40 portefeuille, ook bekend als de “balanced portfolio” of “60/40 asset allocation”, is een populaire beleggingsstrategie die gebaseerd is op een eenvoudige verdeling van activa. De naam verwijst naar de verdeling van de portefeuille tussen aandelen en obligaties. Concreet betekent dit dat 60% van de portefeuille bestaat uit aandelen en 40% uit obligaties.

Hoe kunt u Amerikaanse staatsobligaties kopen via LYNX?

Indien u een account heeft bij LYNX kunt u de zoekfunctie in het handelsplatform gebruiken om obligaties te vinden. U kunt zoeken op naam of symbool van de specifieke obligaties die u wilt kopen. Bent u nog op zoek naar inspiratie? Probeer dan eens de obligatiescanner die in het TWS Handelsplatform te vinden is onder de Analytische Instrumenten. Daarin kun u heel eenvoudig uw voorkeuren aangeven om specifieke obligaties te scannen.

Beleggen in obligaties via LYNX

Via LYNX kunt u uiteraard ook beleggen in obligaties. In het TWS Handelsplatform kunt u obligaties kopen uit Nederland, België, Frankrijk, Hongkong en de VS. U kunt de TICKER of ISIN code invoeren in het platform en de gewenste obligatie direct aanschaffen. Door middel van de BOND SCANNER kunt u in het TWS Handelsplatform eenvoudig zoeken naar honderden obligaties.

--- ---

--- (---%)Displaying the --- grafiek

Displaying today's chart