|

Artikel laten voorlezen

|

De Amerikaanse aandelenmarkten sloten dinsdag met verlies waarmee voorlopig een einde kwam aan een sterke rally. De S&P 500 verloor 0,77% en sloot op 5.607 punten, de Dow Jones daalde met 0,95% tot een slotkoers van 40.829 punten en de Nasdaq 100 sloot 0,88% lager op 19.791 punten. De Russell verloor 1,05% terrein en sloot de beursdag af op 1.983 punten. Op sectorniveau eindigden twee van de elf S&P 500-sectoren in de plus, zijnde de nutssector en de energiesector. De grootste verliezers waren de industriële- en gezondheidssector.

Zorggerelateerde aandelen gingen fors onderuit nadat president Trump aankondigde binnenkort maatregelen te nemen tegen hoge medicijnprijzen. Regeneron verloor meer dan 7,47%, terwijl Eli Lilly, Bristol-Myers, en Gilead meer dan 5% daalden. Ook AbbVie, Biogen en Pfizer verloren meer dan 4%. Merck voerde de verliezers in de Dow aan met een verlies van ruim 4,59%.

Minister Bessent verklaarde tijdens een hoorzitting voor de begrotingscommissie van het Huis van Afgevaardigden dat er momenteel onderhandelingen lopen met 17 van de 18 belangrijkste handelspartners. Hij suggereerde dat er mogelijk een “substantiële verlaging” van invoertarieven op Amerikaanse goederen aankomt.

Focus op het rentebesluit van de Fed

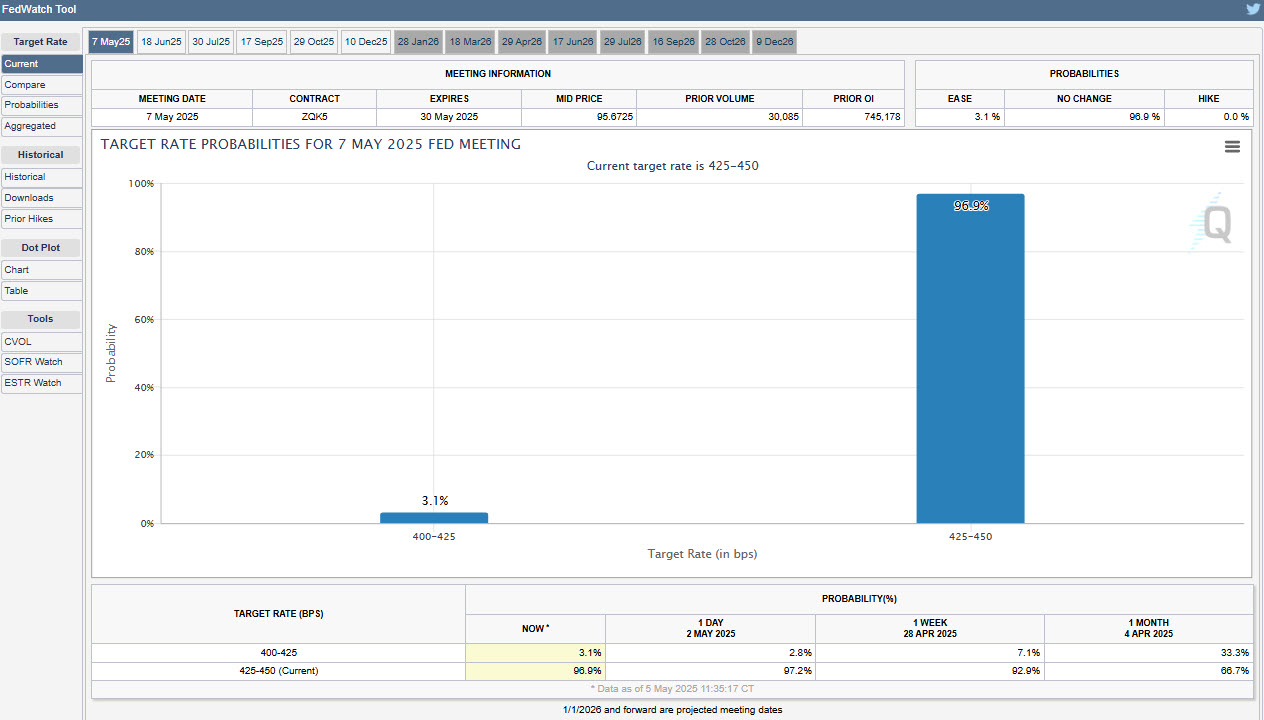

De aandacht ging dinsdag ook nadrukkelijk uit naar de Federal Reserve, die aan haar derde beleidsvergadering van het jaar begon. Woensdag zal de centrale bank haar rentebesluit bekendmaken. De verwachting op de markten is dat de beleidsrente ongewijzigd blijft.

De recente golf aan importtarieven zet druk op het consumentenvertrouwen. Huishoudens maken zich zorgen over mogelijke prijsstijgingen aan de kassa en een afkoelende arbeidsmarkt. Toch tonen de meest recente cijfers aan dat de inflatie in maart is afgezwakt, terwijl de werkloosheid in april stabiel bleef.

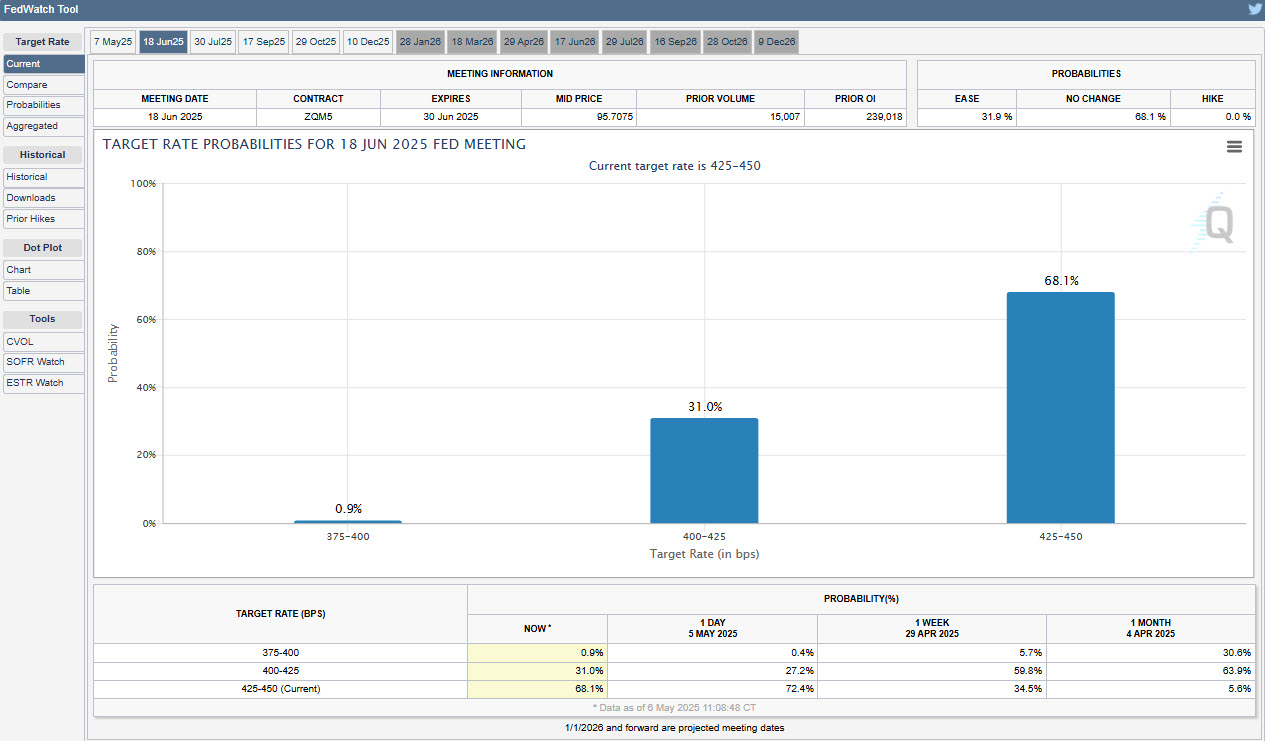

Voor het rentebesluit dat bekend wordt gemaakt op 18 juni, acht de beurs de kans op een renteverlaging met 25 basispunten op 31% en een verlaging met 50 basispunten op 0,9%. Volgens de markt is de waarschijnlijkheid dat de rente gelijk blijft zo’n 68,1%.

Groter Amerikaans handelsdeficit

Trump legt al een lange tijd de nadruk op de handelsbalans. Gisteren zag hij waarschijnlijk met tegenzin het historisch hoog handelsdeficit van maart, $140,5 miljard versus de verwachte $137,2 miljard. Het voedde de zorgen over een zwakke groei in het eerste kwartaal. Deze tegenvaller zette bijkomende druk op de aandelenmarkten.

Tegen het einde van de handelsdag boden opmerkingen van minister van Financiën Bessent enige verlichting. Hij verklaarde dat de handelsgesprekken met diverse partners goed vorderden, en suggereerde dat er mogelijk deze week al akkoord wordt bereikt.

De VS en China voeren dit weekend in Zwitserland overleg om hun escalerend tariefconflict te temperen. Ministers Bessent en Greer willen spanningen verlagen terwijl China respect en gelijkwaardigheid eist. Peking versoepelt het monetair beleid om economische impact op te vangen. Chinese en Hongkongse markten reageren vandaag voorzichtig optimistisch.

Blik op enkele kwartaalcijfers

PostNL zag in Q1 de omzet licht stijgen naar €782 miljoen (+2%), maar het genormaliseerd bedrijfsresultaat daalde naar -€15 miljoen door hogere loonkosten en dalende postvolumes (-6,9%). Bij Pakketten steeg de omzet met 3,5% en volumes met 2%, mede dankzij groei bij Spring en out-of-home leveringen. Vrije kasstroom kwam uit op -€33 miljoen. De duurzaamheidsambitie vordert waarbij 30% van de bezorging nu emissievrij is. De outlook voor 2025 blijft ongewijzigd en hiermee waren de beleggers niet enthousiast. Het aandeel PostNL verloor meer dan 4%.

Arista Networks noteerde in Q1 2025 een recordomzet van $2,005 miljard (+27,6% jaar op jaar), met een nettowinst van $826 miljoen en een operationele marge van 47,8%. De groei werd gedreven door AI-, cloud- en enterprise-klanten. Het bedrijf kondigde een nieuw aandeleninkoopprogramma aan van $1,5 miljard, na een historisch hoog kwartaal van $787 miljoen aan terugkopen. Voor Q2 verwacht Arista $2,1 miljard omzet, een brutomarge van ongeveer 63% en een operationele marge van ongeveer 46%. Het aandeel Arista Networks eindigde nabeurs met 3,80% lager.

Supermicro rapporteerde afgelopen kwartaal een omzet van $4,60 miljard (+19,5% jaar op jaar), maar een scherpe winstdaling tot $109 miljoen door lagere marges (9,6% vs. 15,5% in hetzelfde kwartaal vorig jaar). Winst per aandeel daalde naar $0,17. Ondanks korte termijn onzekerheid en tariefdruk, blijft het bedrijf optimistisch over het huidige kwartaal met verwachte omzet van $5,6–6,4 miljard. Jaarverwachting werd neerwaarts bijgesteld naar $21,8–22,6 miljard omzet. Cashflow uit operationele activiteiten bedroeg $627 miljoen. CEO Charles Liang benadrukte vertrouwen in langetermijngroei via AI-, liquid cooling- en datacenteroplossingen. Het aandeel Super Micro Computer verloor nabeurs 4,77% aan beurswaarde.

Vandaag worden de boeken geopend bij o.a. Shopify, ConocoPhillips, Uber Technologies, Walt Disney, Occidental Petroleum en dichter bij huis kijken we richting InBev, Arcadis en Ahold Delhaize.

Blik op Azië en Europa

Azië was goed gestart na aangekondigde monetaire versoepeling maar lijkt nu de winst wat te temperen. De Hang Seng index noteert nog zo’n 0,64% hoger voor de dag terwijl de Shanghai Composite 0,56% terrein wint. Ook in China wordt het nu afwachten wat het resultaat is van de bilaterale bijeenkomt tussen de VS en China in Zwitserland.

Gisteren eindigde Europa rood. De AEX kon het verlies beperken tot 0,10% met een slot van 895,58. Maar de BEL 20, DAX en Euro Stoxx 50 verloren respectievelijk 1,14%, 0,60% en 0,94% met slotkoersen van 4.466, 23.185 en 5.244 punten.

De EU bereidt €100 miljard aan extra invoerheffingen voor op Amerikaanse goederen als de handelsgesprekken met de VS vastlopen. Deze maatregel komt bovenop bestaande tarieven van €21 miljard als vergelding voor Trumps heffingen op staal en aluminium. Brussel reageert op de dreiging van verdere Amerikaanse tarieven op o.a. auto’s, halfgeleiders en farmaceutica. Hoewel de EU eerder bereid was industriële tarieven te schrappen, wees de VS dat af. Handelscommissaris Šefčovič noemt de situatie onhoudbaar en roept op tot actie. Airbus pleit intussen voor tarieven op Boeing als onderhandelingen geen oplossing bieden.

Tot slot staan vandaag in Europa de Duitse fabrieksorders op de agenda samen met de Europese detailhandelsverkopen. De Europese futures wijzen op een voorzichtige, lichtgroene opening.

Beursagenda

| Woensdag 7 mei | DE – Fabrieksorders EUR – Detailhandelsverkopen VS – Olievoorraden VS – Fed rentebesluit VS – FOMC persconferentie | 08:00 11:00 16:30 20:00 20:30 |

| Donderdag 8 mei | DE – Industriële Productie VS – Jobless claims | 08:00 14:30 |

| Vrijdag 9 mei | JPY – Uitgaven gezinnen VS – FOMC-lid Williams spreekt | 01:30 12:15 |

Gebruikte bronnen:

www.bloomberg.com/news/articles/2025-05-06/fed-to-hold-rates-steady-as-pressures-mount-decision-day-guide

www.postnl.nl/en/about-postnl/investors/quarterly-results-and-presentations/

www.ir.supermicro.com/ir-overview/default.aspx

www.investors.arista.com/Communications/Press-Releases-and-Events/default.aspx

www.bloomberg.com/news/articles/2025-05-06/eu-targets-100-billion-of-us-goods-with-tariffs-if-talks-fail

--- ---

--- (---%)Displaying the --- grafiek

Displaying today's chart