Geschatte leestijd: 7 minutes

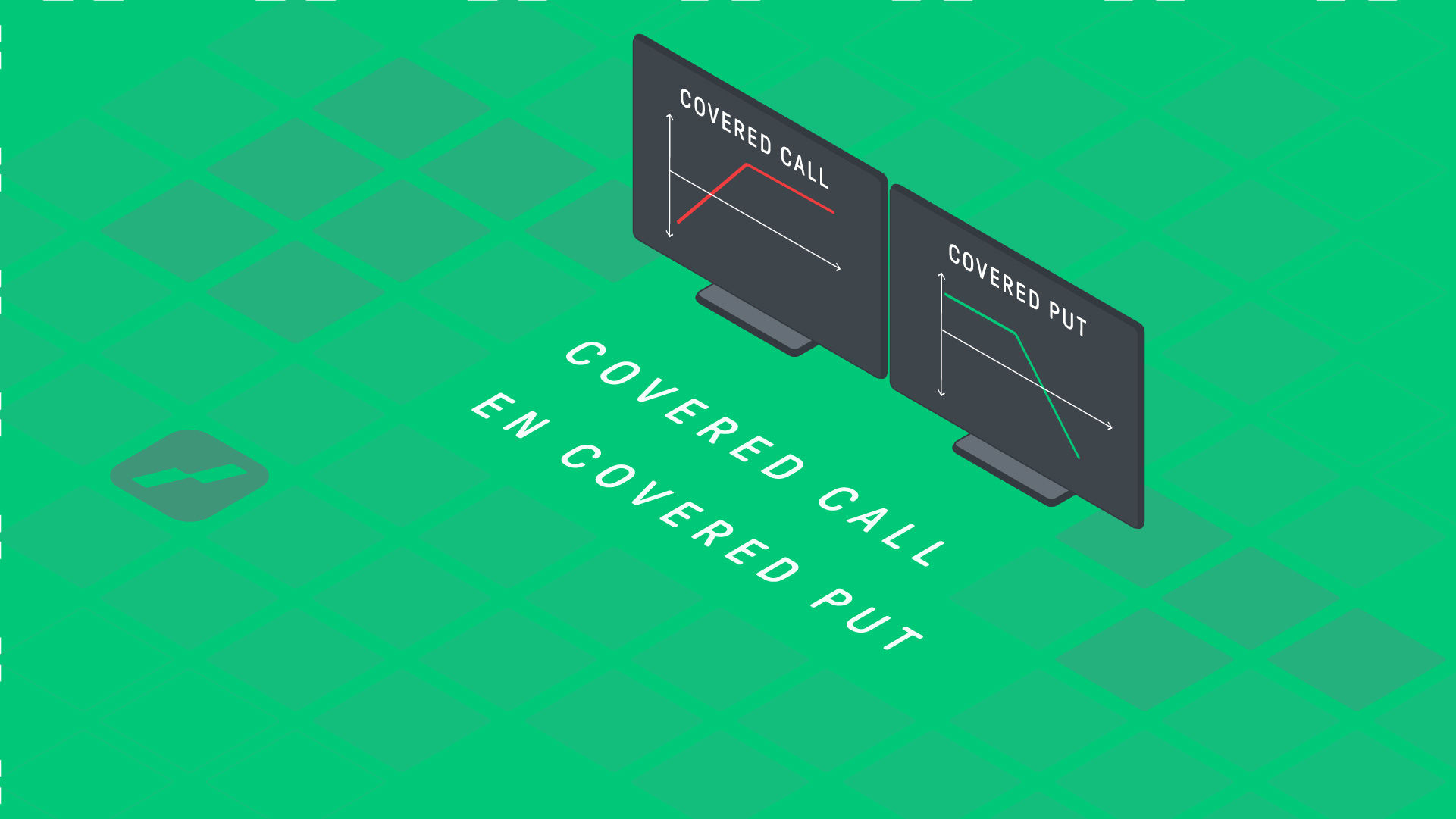

Twee strategieën die specifiek zijn ontworpen voor dalende of stabiele markten zijn de covered put en de cash secured put.

In dit artikel bespreken we hoe deze strategieën werken, welke afwegingen beleggers maken en welke risico’s ermee gepaard gaan.

Bent u op zoek naar een broker om opties te handelen, klik dan hier.

Opties zijn complexe financiële instrumenten en brengen aanzienlijke risico’s met zich mee. Beleggers moeten zorgvuldig overwegen of ze geschikt zijn voor hun beleggingsdoelstellingen en risicobereidheid. Beleggers moeten ook hun kennis van de optiemarkt en verschillende strategieën vergroten voordat ze beginnen met handelen in opties.

Wat is een covered put?

Een covered put combineert een shortpositie in een aandeel met het schrijven van een putoptie op datzelfde aandeel. De belegger verkoopt hierbij aandelen die hij niet bezit (short gaat) en ontvangt een premie voor de geschreven putoptie.

Deze strategie wordt doorgaans overwogen wanneer een belegger verwacht dat een aandeel zal dalen of binnen een beperkte bandbreedte zal bewegen.

Het gedekt schrijven van opties, en met name het schrijven van covered puts, is een strategie waarbij een belegger een neerwaartse beweging verwacht in een specifiek aandeel. Daarbij short de trader aandelen van datzelfde aandeel waar hij tegelijkertijd een put op schrijft. In plaats van simpelweg de aandelen te shorten, biedt deze aanpak een iets meer doordachte manier om te profiteren van een dalende markt.

Wilt u inspelen op een daling van een aandeel? Dit kunt u doen door bijvoorbeeld de aandelen te shorten. Hiermee verkoopt u aandelen die u niet in bezit heeft, deze leent u van bijvoorbeeld een andere belegger. U probeert de aandelen op een later moment tegen een lagere prijs terug te kopen. Dit is natuurlijk niets anders dan het omgekeerde van het kopen van een aandeel. Daarbij betaalt u echter wel een rentevergoeding aan de partij die u de aandelen uitleent. Bovendien kent deze strategie een verhoogd risico, waardoor dit niet voor beleggers met weinig ervaring geschikt is.

Risico’s van een covered put

- Onbeperkt verliespotentieel: Als de aandelenkoers sterk stijgt, lijdt de shortpositie verlies, terwijl de premie van de geschreven put daar geen bescherming tegen biedt.

- Verlies bij uitoefening: Als de koers onder de uitoefenprijs zakt, kan de belegger verplicht worden om de aandelen te kopen — terwijl hij deze al heeft verkocht (short), wat leidt tot verhoogd risico.

- Marginverplichtingen: Shortposities vereisen doorgaans margin, wat aanvullende liquiditeitsvereisten met zich mee kan brengen bij ongunstige koersbewegingen.

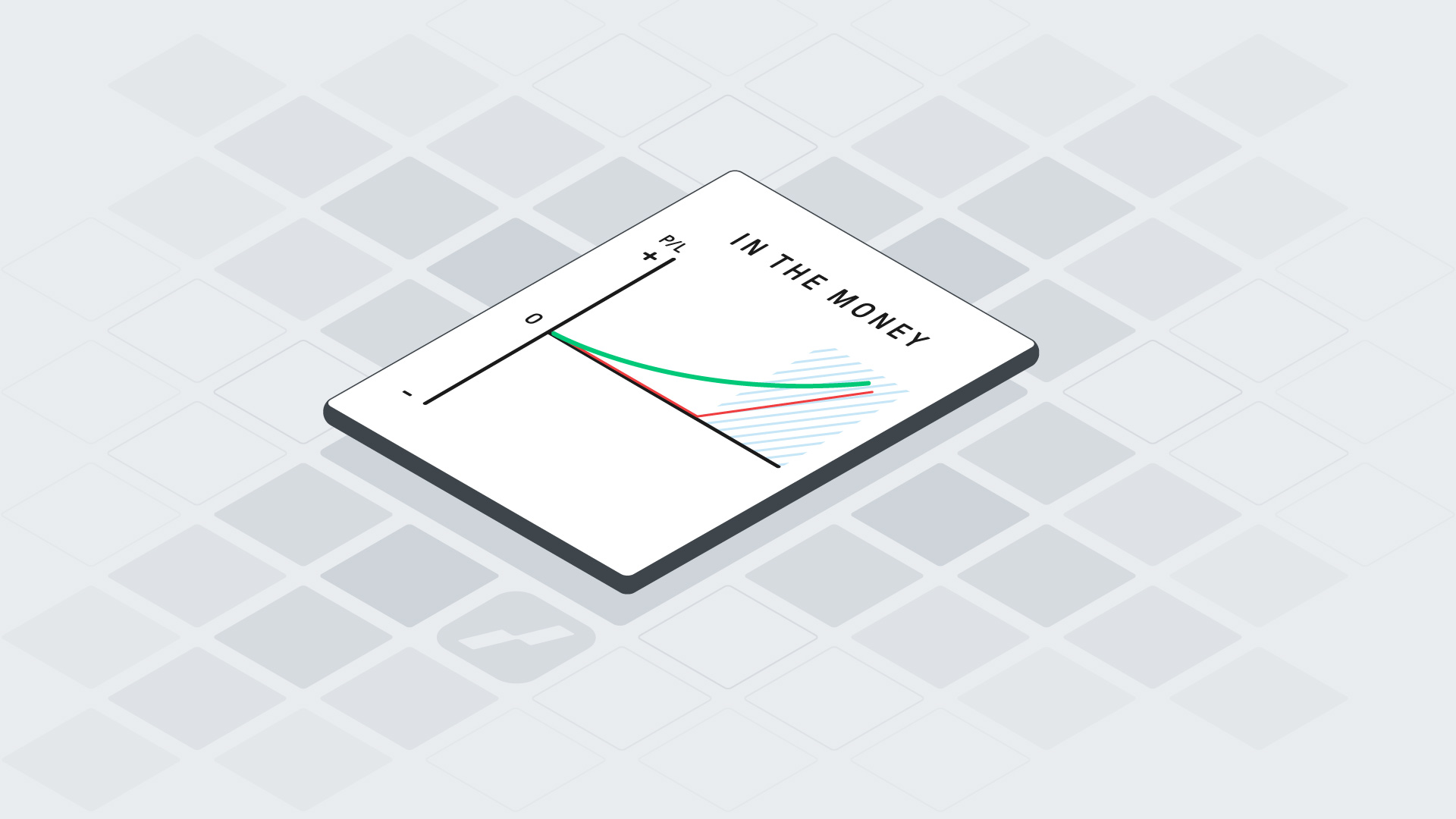

In een scenario waarin de marktprijs onder de uitoefenprijs van de geschreven putoptie zakt, wordt de belegger verplicht de aandelen te kopen. Deze verplichting wordt echter deels gecompenseerd door de eerder ontvangen premie. Het grootste risico blijft ook het theoretisch onbeperkte verlies. De covered put biedt dus geen volledige dekking bij een verdere stijging van het aandeel.

Voordelen covered put

Het schrijven van covered puts opent de deur naar alternatieve inkomsten voor beleggers, zelfs in een bearish markt. Deze strategie biedt een dubbel voordeel: het genereren van premies en het beperken van potentiële verliezen. Door de combinatie van bestaande aandelenposities en het schrijven van putopties wordt er in een neerwaartse marktbeweging geprofiteerd.

Wat is een cash secured put?

Naast het gedekt schrijven van opties met aandelen, kunnen beleggers ook kiezen voor een meer conservatieve aanpak met de cash covered put-strategie.

Bij een cash secured put schrijft een belegger een putoptie op een aandeel zonder het te bezitten, maar houdt hij voldoende cash aan om de aandelen te kopen als de optie wordt uitgeoefend.

Deze strategie wordt regelmatig ingezet als alternatief voor het direct aankopen van een aandeel. In plaats van een limietorder te plaatsen, ontvangt de belegger een premie voor het aangaan van de verplichting om het aandeel te kopen tegen een vooraf bepaalde prijs.

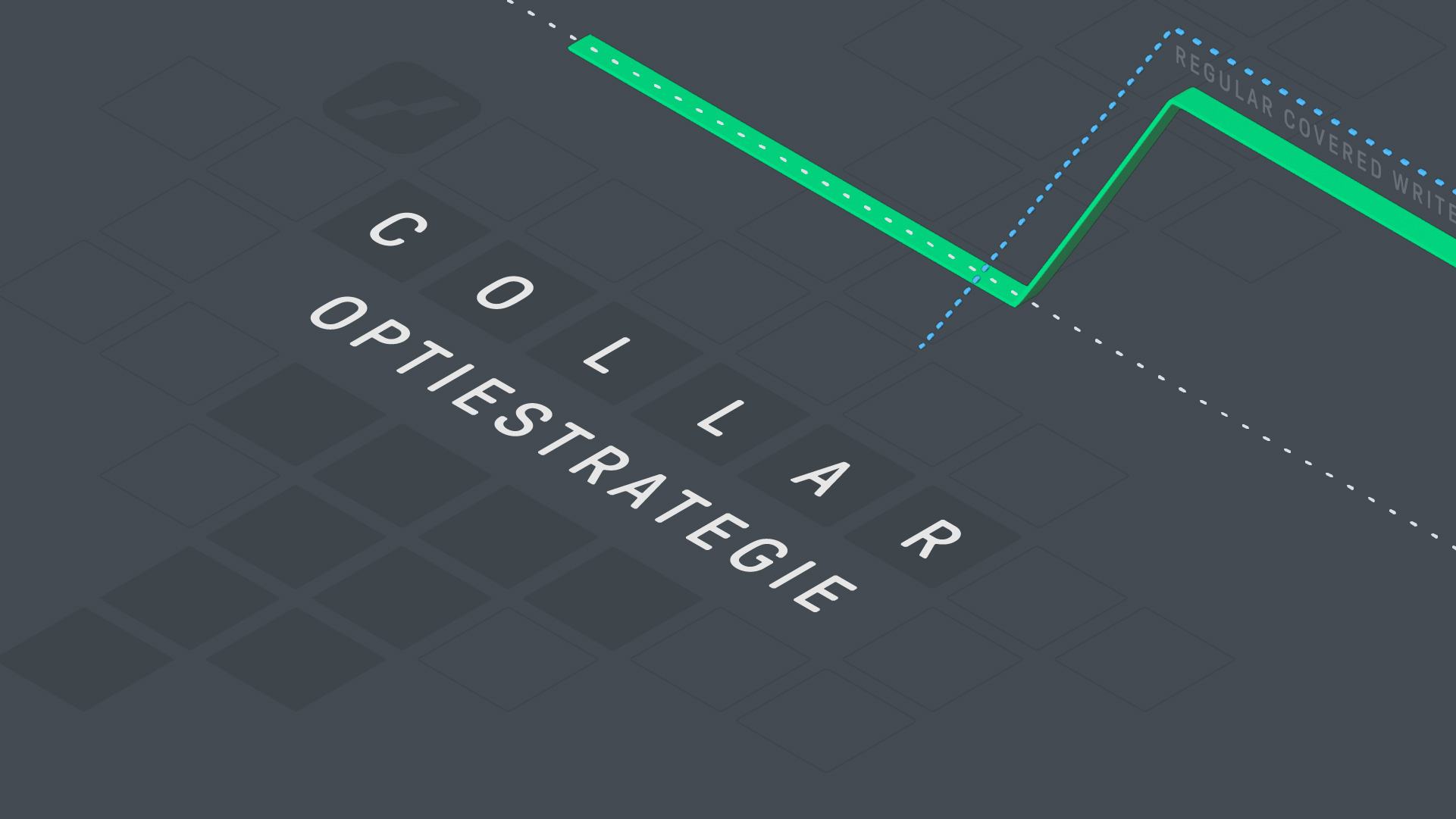

In combinatie met een covered call noemen we dit de “Wheel strategy”. Een diepgaande uitleg van de wheel strategy vindt u hier.

Voor- en nadelen cash secured put

Bij een cash covered put-strategie schrijft een belegger een putoptie waarvoor hij voldoende cash heeft om de onderliggende aandelen te kopen als de koper van de optie besluit deze uit te oefenen. Dit biedt extra zekerheid aan de belegger, omdat er geen risico is van verplichte aankoop van aandelen met vreemd vermogen. Het potentiële verlies staat dan ook in verhouding met 100 stuks van het aandeel vanaf de uitoefenprijs.

Nadelen van een cash secured put

- Beperkt rendement: Het maximale rendement is gelijk aan de ontvangen premie, ongeacht de koersontwikkeling.

- Verlies bij koersdaling: Als het aandeel fors onder de uitoefenprijs daalt, koopt de belegger het aandeel boven de marktprijs.

- Kapitaalbinding: Het benodigde kapitaal moet beschikbaar blijven, waardoor het niet elders geïnvesteerd kan worden zolang de optie openstaat.

Beperkte winst is een kenmerk van strategieën met geschreven opties, waaronder covered puts. Het potentiële rendement is gelimiteerd tot de ontvangen premie. Hoewel deze premie directe inkomsten oplevert, is het belangrijk om te realiseren dat het rendement beperkt is.

Tegelijkertijd gaat het schrijven van cash secured puts gepaard met een opoffering van koopkracht. We kunnen namelijk de cash niet elders investeren omdat het gereserveerd is voor het kopen van het onderliggende aandeel.

Optiekeuze bij covered putopties

Bij het gedekt schrijven van putopties (covered put) zijn een aantal zaken van wezenlijk belang. Ten eerste moet de expiratiemaand bepaald worden. Er kan gekozen worden voor opties met een korte looptijd, bijvoorbeeld 1 of 2 maanden, of opties met een langere looptijd van bijvoorbeeld 6 maanden. De ontvangen premie neemt toe naarmate de opties langer lopen. Het is echter wel zo dat wanneer de looptijd van de opties langer wordt, het verlies aan tijdswaarde op dagbasis afneemt. De theta is namelijk het hoogst bij kortlopende opties. Daarom kiest u best voor een looptijd tussen 30 en 45 dagen bij het selecteren van uw contracten.

De gedachte achter het schrijven van een gedekte putoptie is dat de ontvangen premie in de zak wordt gestoken. Dus het doel is dat de covered put waardeloos afloopt, waarmee het extra rendement gelijkstaat aan de ontvangen premie. Wanneer het verlies aan tijdswaarde groot is, verliest de optie snel de tijdswaarde en realiseert u het extra rendement. Uiteraard is het niet zo simpel om dan altijd maar voor de kortstlopende optie te kiezen, aangezien de ontvangen premie ook in verhouding moet staan met bijvoorbeeld de transactiekosten. Dit geldt voor zowel de cash als stock covered put.

Voorbeeld covered put

Stel u bent negatief over AB InBev (ABI) en verwacht dat de koers gaat terugvallen. U verkoopt (short) 300 aandelen ABI tegen een koers van € 51,5. Op de ingenomen shortpositie kunt u ook gedekte putopties schrijven (covered put), u zit immers op de onderliggende aandelen short. Opties op AB InBev met uitoefenprijs € 48 als covered put is dan mogelijk een interessante keuze.

De covered put met uitoefenprijs € 48 heeft namelijk een delta van 0.21. De kans dat deze optie in-the-money expireert is daarmee 21%. Voor het verkopen van de optie ontvangt u een premie van ongeveer € 0,6, wat neerkomt op 1,1% van de koers van ABI. Uiteraard heeft u hiermee wel uw potentiële winst beperkt tot de koers van € 48. Indien de koers onder € 48 zakt dan heeft u de plicht de aandelen te kopen. Het rendement is daarmee nog € 3,5 aan koerswinst en € 0,6 aan ontvangen premie. Bij elkaar in een maand tijd toch zo’n 8% rendement. Veel hangt natuurlijk af van uw initiële hypothese en de implied volatility. Hoe hoger de implied volatility hoe meer premie u zal krijgen.

Voorbeeld cash secured put

Wanneer u als belegger een aandeel op het oog heeft en na grondige analyse uw gewenste aankoopprijs hebt bepaald kan u opteren voor een cash secured put. In plaats van het aandeel direct aan te kopen of een limit order te plaatsen kunt u ook een putoptie schrijven aan een lagere uitoefenprijs.

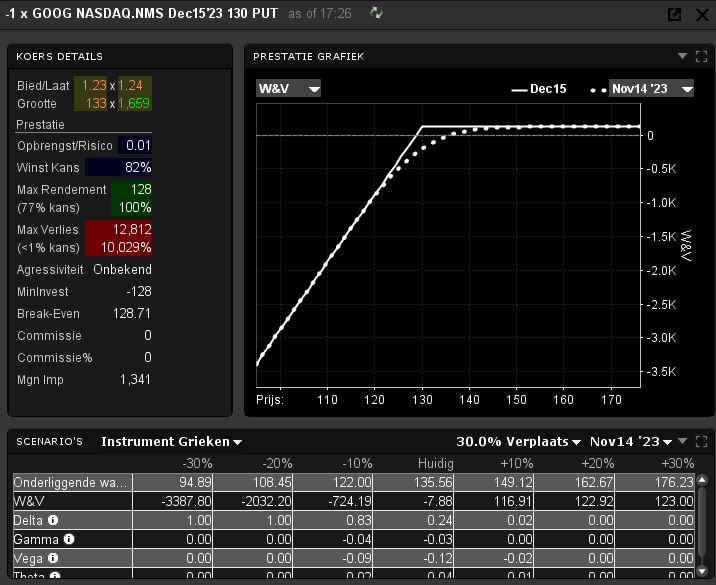

We nemen als voorbeeld een belegger die het aandeel Google wil kopen. De trader heeft een potentiële aankoopprijs van $ 130 geïdentificeerd en wil het aandeel graag kopen tegen deze prijs. Vervolgens schrijft hij een put-optie met een uitoefenprijs van $ 130 voor een premie van $ 1,14. Het contract heeft een delta van 0,23, wat betekent dat de trader ongeveer 23% kans heeft om het aandeel daadwerkelijk aan te kopen voor $ 130. Als Google blijft stijgen, loopt de trader weliswaar potentieel winst mis, maar behoudt hij de ontvangen premie van $ 1,14.

Indien de belegger verplicht wordt het aandeel te kopen, zal de aankoopprijs $ 128,86 zijn in plaats van $ 130. Daarna kan hij overgaan tot het verkopen van calls, waarvoor hij gebruikmaakt van de covered call strategie.

Conclusie

Zowel de covered put als de cash secured put zijn strategieën die ervaren beleggers onder specifieke marktomstandigheden kunnen overwegen. Door een goed begrip van premie-inkomsten, verplichtingen bij uitoefening, delta en tijdswaarde kunnen deze strategieën gestructureerd worden ingezet.

Deze strategieën zijn geschikt voor beleggers met:

- voldoende kennis van opties;

- inzicht in shortposities en marginverplichtingen;

- een actieve benadering van risico- en positiemanagement.